贝因美业绩“说改就改” 老牌乳企会被再次“ST”吗

高光与低谷始终交叉伴随在贝因美这家老牌乳企的身边。

近日,贝因美股份有限公司(下称:贝因美,002570.SZ)发布业绩修正预告,将2020年归母净利润从此前的5400万元-8000万元,下调至亏损3.27亿元。市场一时惊愕,贝因美也因此在两个交易日内股价累计大跌超14%。

公司业绩预告怎么能说改就改呢?

对此,贝因美对《投资者网》回复称:“公司本次进行业绩修正主要系在业绩预告披露后,公司会同年审会计师对部分客户进行了走访及评估,处于审慎性原则,进一步对部分客户应收账款坏账准备进行计提,同时,进一步对该部分客户因疫情反复及人口出生率下降等影响产生的销售费用支持进行了计提。此外,公司对存货进行了审慎的减值测试,计提了相应的存货跌价准备。最终导致营业利润等经营指标出现较大波动。”

然而,这并非贝因美第一次修正业绩预告。有媒体统计,自2013年以来,贝因美在5年中已进行了9次业绩预告修正,算上这次,贝因美已经“变脸”10次。由于变脸次数太多,贝因美被媒体称为A股“变脸王”。

对于如何置评这种现象,投资者网也致函公司进行问询,公司未予否认这种现象存在,但也未给出业绩预告多次“变脸”的原因所在。

本次年度业绩预告的下修,让贝因美直接遭遇“两连亏”:2019年,2020年公司净利润分别亏损1.031亿元、3.276亿元。根据《上海证券交易所股票上市规则(2019年修订)》中的相关规定,贝因美极有可能被再次戴上“ST”的帽子,陷入到退市危机中。

曾经身为国产奶粉第一股的贝因美为何业绩会频繁“变脸”?公司又该如何应对当前持续亏损、再次被“ST”乃至触发退市的风险?就上述投资者关心的诸多问题,《投资者网》致函贝因美,得到了公司一定的回复。

“强营销弱研发”下的盈利脆弱

作为国内第一家上市的乳企,贝因美曾有过一段辉煌的历史。

根据AC尼尔森数据,2010年1-10月贝因美配方奶粉市场占有率达到10.8%,市占率排名第三,是跻身前三甲中唯一一家本土奶粉品牌。公司综合毛利率为62.47%,为乳业上市公司中最高,净利润率为18.87%,同样堪称行业翘楚。

然而好景不长,贝因美就走入下坡路。财报数据显示,2014年-2018年,贝因美实现营收

50.5亿元、45.3亿元、27.6亿元和26.6亿元,出现连续四年下滑,并因2016年,2017年连续两年出现净利润亏损,被实施“退市风险警示”特别处理,股票简称也由“贝因美”变更为““*ST因美”。

据Euromonitor最新数据,2019年贝因美在婴幼儿奶粉的市占率已经降至1.6%,早已不是飞鹤、澳优、合生元等国产奶粉品牌的对手。

然而,贝因美在市占率急剧萎缩的背景下,并未放弃自己一贯激进的强营销风格。

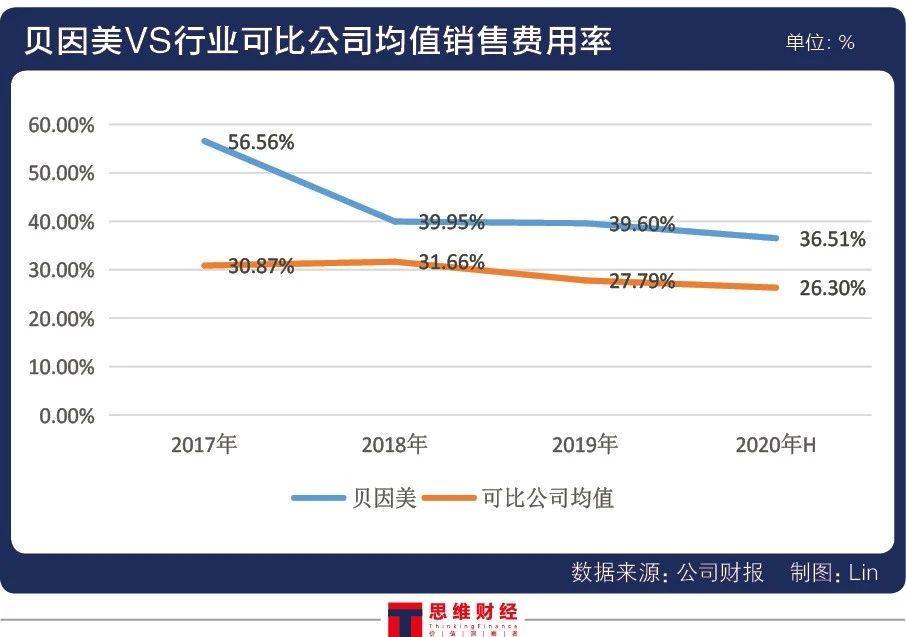

财报数据显示,2017年-2019年及2020年上半年,贝因美花在营销费用分别为1.50亿元、9.95亿元、11.03亿元、5.43亿元,占当期营业收入的比例为56.56%、39.95%、39.60%、36.51%,这一水平与公司高光时刻的2010年-2014年相当。

这一水平也明显高于同期可比公司的平均值。

与此同时,贝因美的研发投入却急剧下滑。财报数据显示,2017年-2019年及2020年上半年,贝因美花在研发上的钱分别为0.40亿元、0.16亿元、0.17亿元、0.067亿元,同期研发费用率分别为1.52%、0.63%、0.61%、0.45%,明显低于同期可比公司的均值。

值得注意的是,在2016年配方乳粉注册制推行前后,国产奶粉的崛起者如飞鹤,均是以发力高端产品,抢占合资品牌份额,实现迅速上位的。在此背景下,依靠“强营销弱研发”的贝因美并未抓住婴幼儿奶粉市场洗牌的红利。

财报数据显示,2017年-2020年,贝因美分别实现营收26.6亿元、24.9亿元、27.8亿元及26.6亿元,同比增幅分别为-3.75%、-6.38%、11.83%、-4.32%。简而言之,贝因美收入规模在过去四年间基本处于横向震荡的状态。

不仅如此,强营销的经营惯性,还让贝因美常年入不敷出,过去三年半贝因美的毛利率难以覆盖期间费用率,使公司长期徘徊在经营亏损的边缘。

在这种脆弱的盈利结构下,资产端如果出现风吹草动都会导致贝因美面临净亏损的压力,而这种“风吹草动”在贝因美的资产负债表中则并不鲜见。

“高赊销高负债”下的资金紧张

本次,贝因美的业绩下修因素中,有两个与“流动资产”相关,包括对公司库存基粉减值7800万元及对应收账款还账计提1.24亿元。

这两项资产的减值并非第一次出现在公司业绩修正公告中。早在2017年,贝因美就出现9.73亿元的营业亏损,其中公司分别计提了3.25亿元的应收账款坏账损失、及1.52亿元的存货减值损失,两项合计影响净利润达4.76亿元。

不难看出,贝因美不少业绩修正中,应收账款坏账计提多数是大头,这不得不从贝因美的“高赊销”策略说起。

财报显示,2016年以来贝因美每年保持着12亿元左右规模的应收账款,贝因美解释称:公司应收账款余额较高,主要系公司以往战略方向调整所形成的对客户总授信额度较高所致。

具体来讲,贝因美在婴幼儿配方乳粉注册制自2015年公开征求意见至2018年1月正式实施期间,因主动抢占市场的需要,给予一些规模较大、信誉度较好的客户授予一定的信用额度。不过这期间由于竞争激烈和公司渠道管理等,经销商客户经营公司产品出现了较多的亏损,贝因美为了维持相关渠道的正常运转,一直未能大幅降低授信规模。

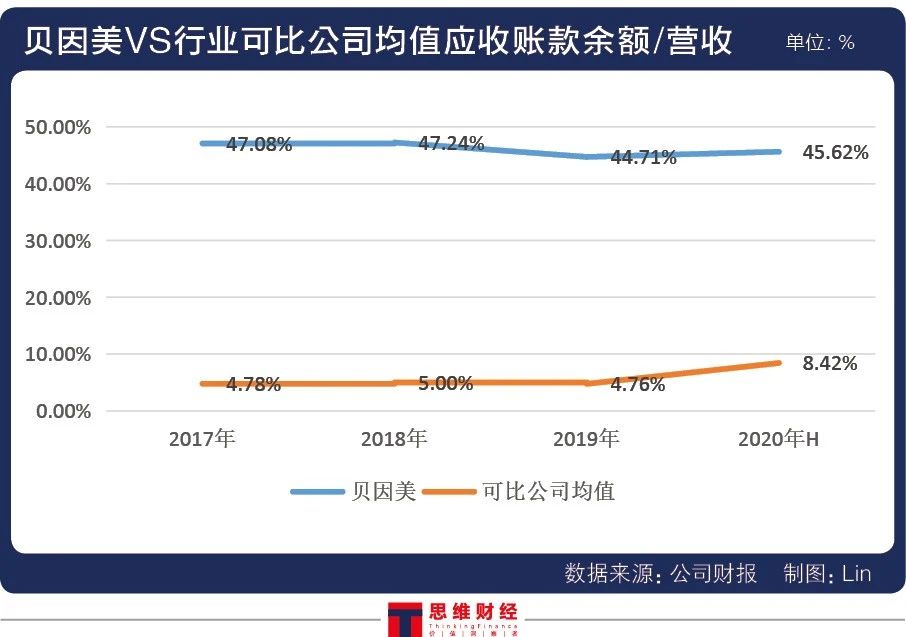

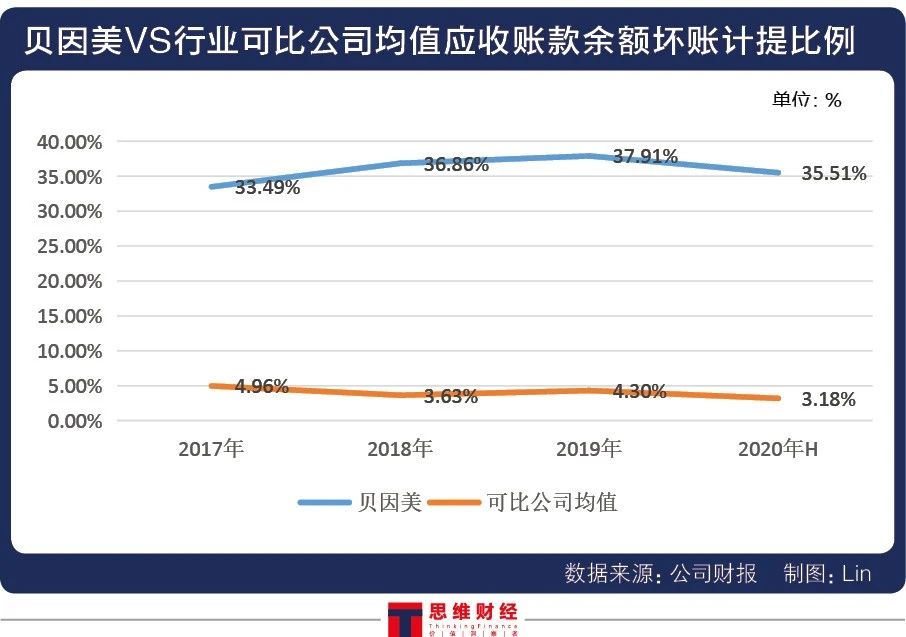

与行业可比公司均值比较,贝因美的应收账款余额占营收比例也是遥遥领先。而且,贝因美的应收账款坏账计提比例也远远高于行业可比公司均值。

这样导致的结果是,贝因美几乎每年都会形成大量的应收账款坏账计提。公告数据显示,2017年-2019年及2020年上半年,贝因美各期末应收账款坏账准备金额均在4.5亿元左右,三年半累计产生超18亿元的坏账准备。

这对本来盈利能力就脆弱的贝因美而言,无异于雪上加霜。

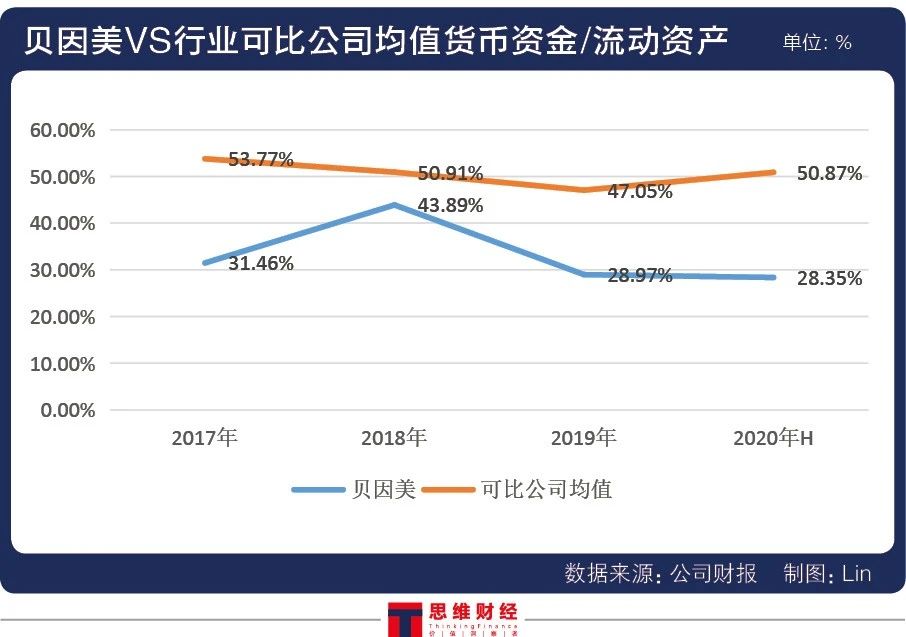

高比例的应收账款除了影响贝因美的净利润,还对公司的流动资金形成了大量占用。《投资者网》根据财报数据整理,过去四年间,贝因美的货币资金占流动资产比例均明显低于行业可比公司均值。

此外,在贝因美较低的货币资金额度中,还有较大比例的受限金额(主要包括定期存款质押及各类保证金等)。同期,贝因美的货币资金分别为7.72亿元、11.03亿元、6.66亿元及7.65亿元,其中受限金额为3.30亿元、3.73亿元、3.68亿元及3.69亿元,公司能真正动用的流动资金就更少了。

尽管贝因美在相关公告中提示,公司当前持有的非受限款项约能维持公司1.5个月的经营支出,属于较为合理水平。但是,公司仍然出于生产经营的需要,产生了大量的长、短期借款。

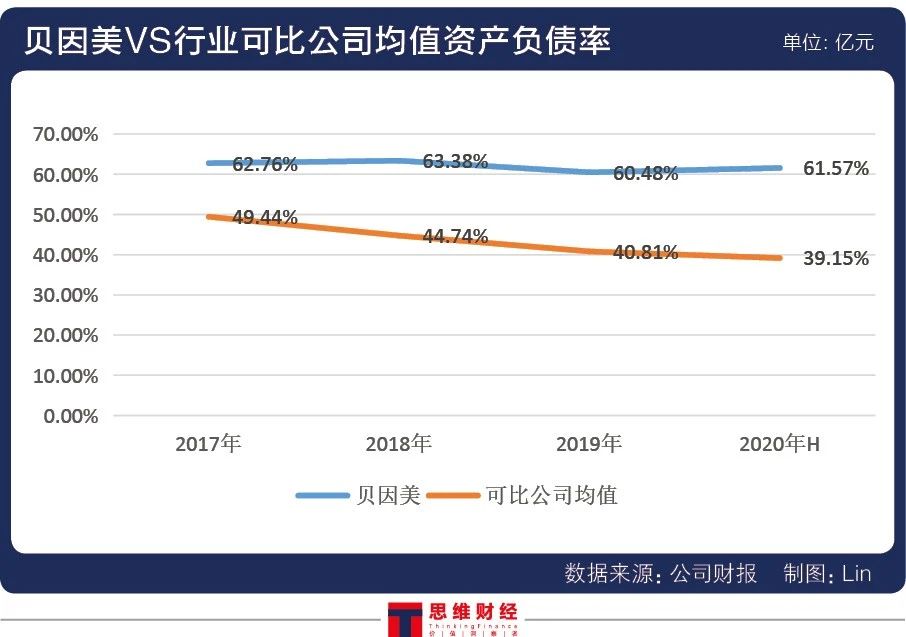

过去三年半,贝因美包括短期借款、一年内到期的非流动负债及长期借款在内的有息负债分别有:17.19亿元、16.71亿元、15.21亿元、17.65亿元,有息负债率水平在34%左右。这也导致贝因美的资产负债率水平高于行业可比公司的均值。

同期,公司财务利息支出金额分别为 0.68亿元、0.64 亿元、0.61亿元和0.40亿元。值得一提的是,贝因美的财务费用率甚至高过公司的研发费用率,这在同行可比公司中比较例外。

较高的财务成本负担迫使贝因美不断寻求更低成本的融资方案,这其中有2021年1月7日,贝因美拟使用本公司及子公司12.07亿元的资产(占归母净资产的71.49%)向银行申请不超过一年抵押贷款。另外,公司于2021年2月3日,申请12亿元的非公开发行融资,其中有3.3亿元将用来补充流动资金。

对于以上两笔融资进展,《投资者网》致函贝因美,公司只是回复称,“公司财务部门会根据经营发展需求统筹规划,并根据自身生产经营情况向银行申请贷款。公司非公开发行事项目前正在有序推进中。”

股东减持与高管离职隐患

由于上述盈利能力脆弱及大量坏账计提与资产减值的影响,贝因美近些年的盈利情况不容乐观。

财报数据显示,2017年-2020年四个财年中,贝因美归母净利润只有2018年为正值,而且由于这次业绩变脸,贝因美已处于2019年、2020年连续两年净利润亏损中,根据相关规定,贝因美可能被再次戴上“ST”的帽子。而在扣非归母净利润方面,公司更是出现了连续四年的亏损,也意味着,近些年公司的主营业务很难赚到钱。

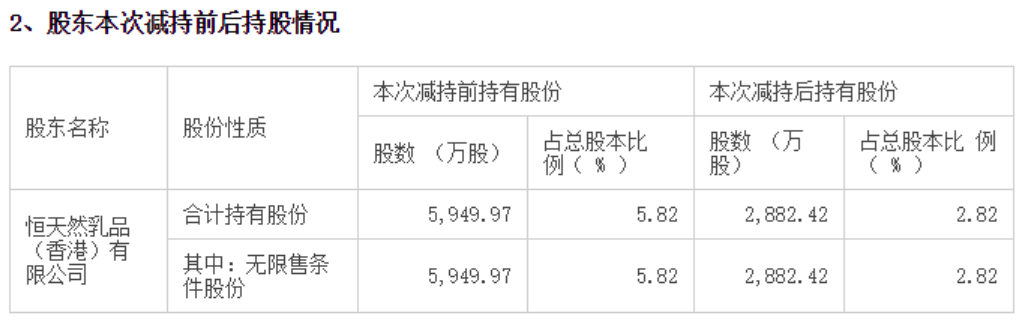

如此背景下,贝因美的重要股东开始减持公司股票,其中最突出的是公司第二大股东的恒天然乳品(香港)有限公司(以下简称:恒天然)。据《投资者网》梳理,该股东自2019年第三季度起,经历 6次减持,持有股份从18.82%直线下降至当前的2.82%。

数据来源:贝因美公告

有投资者核算,恒天然通过此前6次减持,合计回笼资金约9.42亿元,不过较2015年的其收购总价34.64亿元(18.82%贝因美股份)相比,恒天然仅截至2021年2月24日,已在贝因美的这笔投资中亏损超22亿元。

即便是血亏,恒天然依然不放弃坚决离场的态度。今年3月22日,有媒体报道称,恒天然首席执行官Miles Hurrell表示,恒天然将继续出售其剩余股权,并希望在本财年(2020年7月31日-2021年7月31日)结束前完全退出这项投资。

另一大提出大额减持要求的股东是长城(德阳)长弘投资基金合伙企业(有限合伙)(以下简称:长弘基金)。

该股东提出,自2021年1月14日起十五个交易日后的九十日内以集中竞价的方式减持贝因美股份不超过3067万股,占贝因美总股本的3%,不过截至2021年3月23日(减持计划时间已过半),长弘基金尚未执行自己的减持计划。

企查查信息显示,长弘基金于2018年12月6日投资贝因美,持有股份5.09%,与其当前持股一致。虽然已经持股两年多,但此时减持浮盈有限。

对于如何看待贝因美多位股东减持的行为,《投资者网》致函贝因美,公司也只是简单地回复称:“公司尊重所有股东的选择和决定,公司对此持开放态度,关键在于股东认同贝因美的战略、认可贝因美的价值。”

至于为何股东拟减持,贝因美还认为“股东认同公司战略和价值”,公司方面未作进一步解释。

此外,近几个月,贝因美还有多位高管离职。据贝因美公告,2021年1月14日,公司原总经理包秀飞提出辞职;2021年1月21日,公司董事许良军提出辞职;2021年2月9日,公司副总经理王云芳女士提出辞职。

对于如何看待多位高管的离职事件,函贝因美回复《投资者网》称:“离职均系个人原因,公司感谢三位在任职期间为公司发展做出的贡献,上述人员的离职不会对公司日常经营造成重大影响。”

贝因美未来能否走出困境,市场不得而知。对此,乳业分析师宋亮认为,贝因美的工厂布局、产能、技术、品牌各方面还是有一定基础,此次经过对存货减值和坏账进行计提后,或许未来能轻装上阵,从而赢得渠道的信任。

值得注意的是,贝因美在最近的4月15日、4月16日、4月19日连续三个交易日内收盘价涨幅偏离值累计超过20%,贝因美为此发布《关于股票交易异常波动的公告》,提示投资者警惕风险。

京公网安备 11010802033998号

京公网安备 11010802033998号