A股银行中报盘点:近九成营收净利双增,这两家业绩“失速”

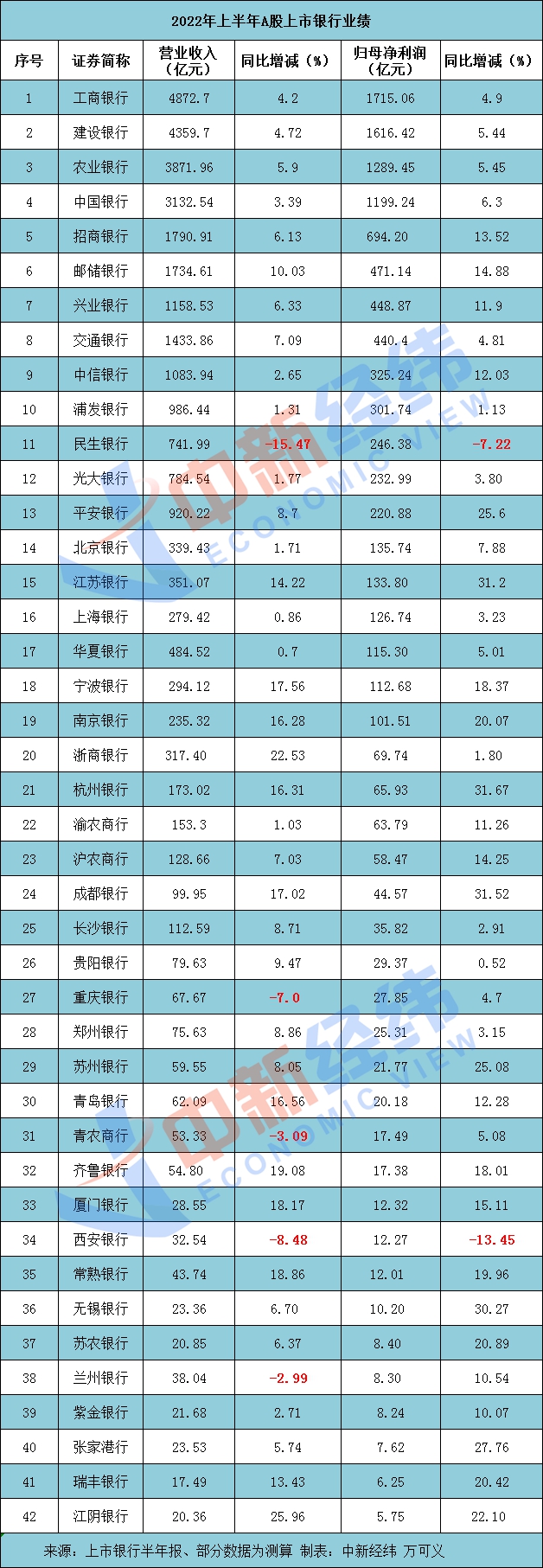

9月2日电 (万可义)近日,A股2022年半年报已披露完毕,42家上市银行的业绩也浮出水面。中新经纬梳理发现,上半年37家银行营收、净利润同比双增,民生银行、西安银行则业绩“失速”。

民生银行、西安银行业绩“失速”

中新经纬注意到,报告期内,A股42家银行归母净利润均为正;37家银行营收、净利润同比双增,占比为88%。

其中,“宇宙行”工商银行的营收、净利润均为最高。2022年上半年,工商银行实现营收4872.7亿元,同比增长4.2%;净利润达到1715.06亿元,同比增长4.9%。此外,建设银行、农业银行、中国银行的净利润也都超过千亿。

国有六大银行(工商银行、建设银行、农业银行、中国银行、邮储银行和交通银行)合计,则实现了6731.71亿元的净利润,日赚超过37.19亿元。

净利润增幅方面,同比增幅达到两位数的银行有24家。其中,杭州银行、成都银行、江苏银行、无锡银行的增幅超过30%,分别增31.67%、31.52%、31.2%、30.27%。

值得注意的是,2022年上半年,民生银行、西安银行的营收和净利均为负增长。其中,民生银行营收下降15.47%,净利润下降7.22%;西安银行营收下降8.48%,净利润下降13.45%。

对此,民生银行解释称,报告期内集团贷款收益率同比下降48BP,导致贷款利息收入同比下降61.98亿元;增加流动性较强的国债、地方债配置,降低资产支持证券、信托及资管计划投资规模占比,投资收益率同比下降24BP,导致投资利息收入同比下降21.75亿元。非利息净收入方面,受资本市场价格波动影响,集团代销基金业务规模及投资估值下降,导致代理手续费及佣金收入和公允价值变动损益同比分别下降15.65亿元、38.29亿元。

西安银行表示,报告期内,该行积极落实各项货币政策,持续加大实体经济支持力度,降低实体经济融资成本,强化负债成本管理,净利差和净息差分别为1.62%和1.74%,同比分别减少21BP和26BP。报告期内,西安银行实现利息净收入27.97亿元,同比减少9.83%;手续费及佣金净收入1.88亿元,同比减少23.77%。

31家银行不良贷款率下降

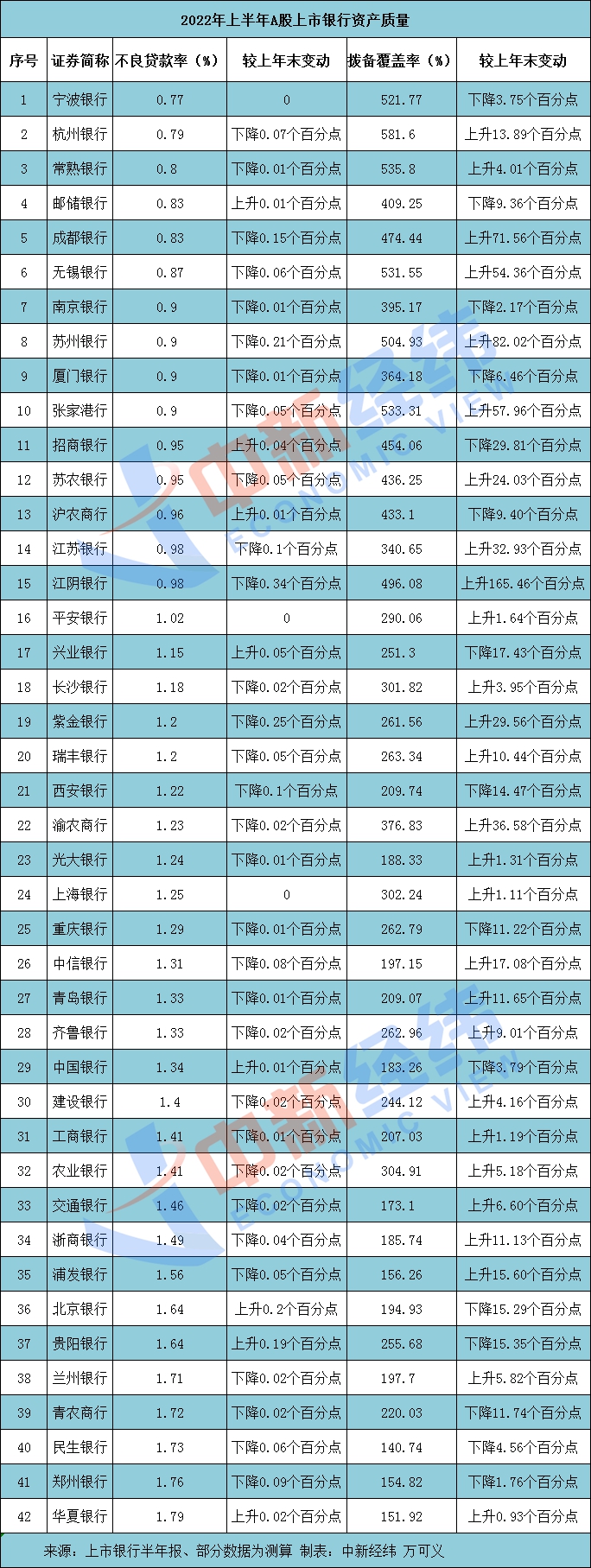

从银行资产质量来看,半年报显示,31家银行的不良率有所下降,15家银行的不良率低于1%。其中,宁波银行最低,为0.77%。而江阴银行不良率改善幅度最大,较去年末下降0.34个百分点至0.98%。

拨备覆盖率方面,上述42家银行中杭州银行最高,达到581.6%。此外,常熟银行、张家港行、无锡银行、宁波银行、苏州银行的拨备覆盖率也超过500%。

拨备覆盖率变动方面,27家银行上升,15家下降。其中,涨幅最大的是江阴银行,较上年末上升了165.46个百分点。

值得注意的是,华夏银行的不良贷款率在A股银行中最高。该行半年报显示,截至报告期末,华夏银行不良贷款余额411.13亿元,比上年末增加20.40亿元,不良贷款率1.79%,比上年末上升0.02个百分点。

对此,华夏银行称,该行不良贷款主要集中在制造业、批发和零售业,两个行业不良贷款余额合计占集团不良贷款总量的36.89%,比上年末下降2.98个百分点。其中,制造业不良贷款率4.39%,比上年末下降0.75个百分点;批发和零售业不良贷款率4.38%,比上年末上升0.19个百分点。

如果以产品类型划分,华夏银行的公司贷款不良余额282.90亿元,比上年末增加6.72亿元,不良贷款率1.91%,比上年末下降0.03个百分点;个人贷款不良余额128.23亿元,比上年末增加13.68亿元,不良贷款率1.88%,比上年末上升0.12个百分点。

券商看好优质区域性银行

东方证券研报认为,中报落地释放行业压力。研报称,从Q2监管指标和已披露的上市银行中报来看,经济和疫情的双重压力下,行业经营展现出较强的韧性,存贷款稳步增长,基本面保持稳健,资产质量压力可控。近期政策持续释放积极信号,稳增长力度有所提升,除了调降MLF和LPR外,围绕改善居民和企业预期、提振实体融资需求、托底房地产的宽信用政策持续加码,有助于改善市场的悲观预期。

对于后市,平安证券分析称,上半年在疫情和经济下行压力加大影响下行业经营面临挑战增多,展望三季度,影响银行板块配置机会的核心因素仍然是宏观经济的改善程度,拐点信号仍有待观察,关注到部分区域行的营收和业绩表现超预期,个体差异性行情值得期待。

东兴证券分析称,“量价质”均优,看好优质区域性银行。从长期来看,优质地区的优质城商行、农商行拥有深耕区域、网点下沉以及当地股东等自身优势,并且长期坚持以中小企业客户和小微客户为战略定位,客户基础逐步夯实下,基本面有望长期向好。从中短期来看,优质区域性银行信贷业务“量价质”都较为优异,下半年有望延续较高的盈利增长态势。(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

京公网安备 11010802033998号

京公网安备 11010802033998号